こんにちは

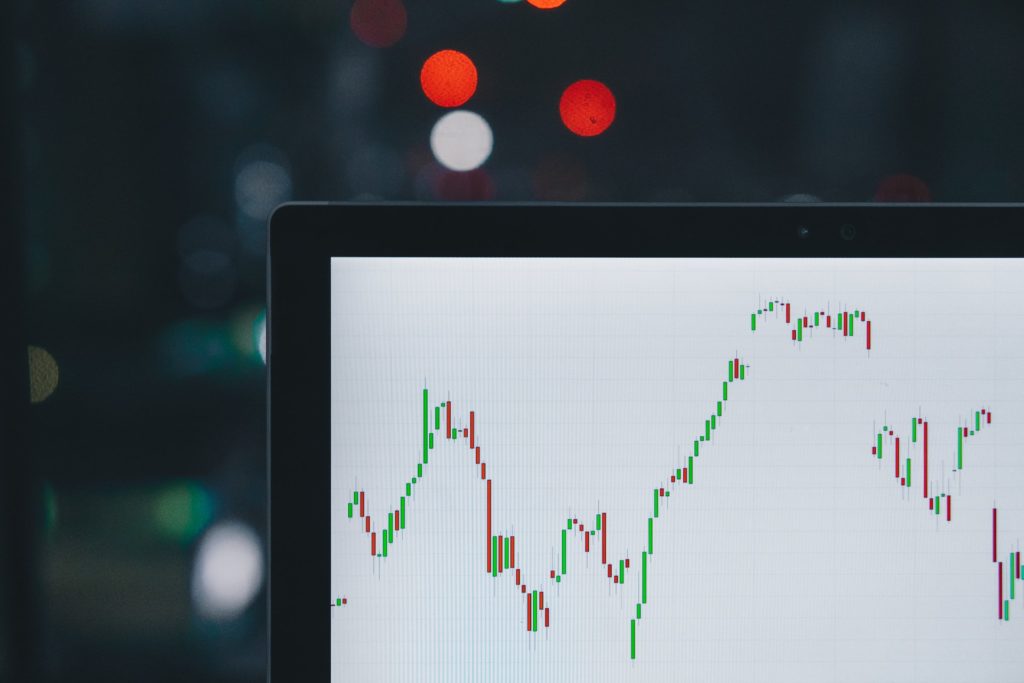

今回は投資に挑戦しようとしている初心者が悩みがちな問題である

インデックスファンド投資信託と高配当株(ETFや個別株)のどちらに投資していけばいいのかを説明していきます。

この記事を見れば、インデックスファンド投資信託と高配当株(ETFや個別株)について

- それぞれどのようなメリットとデメリットがあるのか?

- 自分はどちらの投資方法が性格的にあうのか?

- 両方興味ある場合はどうすれば良いのか?

がわかると思います。

是非参考にしてみてください。

インデックスファンド投資信託のメリット

インデックスファンドの投資信託で投資をしていくメリットについてです。

個別株と比べてリスクが低い

個人的にはこれが一番のメリットかなと思います。

基本的に投資信託は、それぞれのファンドごとが該当する株や債券などに幅広く投資しています。

例えば、日本企業に投資しているインデックスファンドであれば、日経平均株価(日経225)やTOPIX(東証株価指数)などに関連する企業の株を幅広く組み込まれてます。

このように、幅広く投資されているので、一つの企業の株価の動きに大きく影響を受けにくいです。

もちろん日本全体が不景気であればそれにつられてインデックスファンドも下がりますが、その場合は他の多くの株価も下がっているので「世間的に悪いならしょうがないか」と割り切りやすいのも特徴です。

また、つみたてNISAで購入できるような投資信託であれば金融庁のほうで選べるファンドを精査しているので、購入後の手数料やコストも低く、ボッタクリの悪徳な投資信託もないので比較的安全に投資を始めることができます。

投資している間の不安やストレスが小さい

上記に述べたように、インデックスファンドは世間の景気の影響と連動しているので、周りが悪ければ自分も下がりますが、しょうがないと割り切りやすいです。

さらに、ほとんどの場合は毎日あるいは毎月の積立によりインデックスファンドを購入していると思います。

そのため、購入タイミングについて悩むこともなく、株価が高いときでも低いときでも同じ金額で投資し続けているので、個別株のように値動きや損益が毎日気になるようなことになりにくいです。

なので、「株価が気になって他のことが手に付かないよ!」ということになる人は殆どいないと思います。

(逆にもし、インデックスファンドだとしても「株価の値動きが気になって眠れない」とか「仕事に集中できない」などの事を思うようであれば、多分投資自体に向いていない可能性が高いので、投資は一旦止めたほうが良いのではないかと思います・・)

インデックスファンド投資信託のデメリット

次はインデックスファンド投資信託を投資するときのデメリットを話していきます。

リターンが低い

インデックスファンド自体のリスクが低い分リターンも低いです。

もちろん半年や1年という短期間で見たら時期によっては大きな値動きが起こる時期もあります。

しかし、数十年単位で見たときは良くも悪くも年率平均数%の利益(だいたい毎年平均5%位)になります。

もちろんこれでも普通に貯金したりするよりは遥かに大きな金額になるのですが、個別株のように短期間で直ぐに2倍〜10倍になるようなことがほぼないので、大きく儲けたい人からするとかなり焦れったい投資方法になります。

わかりやすく現金では入ってこない(配当金がない)

基本的にまともなインデックスファンド投資信託では個別株のような配当金はほぼありません。投資ファンド(投資会社)に入ってくる配当金もそのまま再投資されるためです。

(配当金ありの投資信託には悪質なボッタクリ商品も多いので、投資する際は内容をしっかり精査して十分に注意しましょう。)

証券口座内の資産はどんどん増えていっても、積み立てて長期的に投資することをかんがえると解約するまでの数年や数十年は現金として使えるお金が自分の手元に入ってきません。

そのため、体感的には自分の資産が増えていることや金持ちになっている感覚が非常に薄いです。

お金が増えてる実感や実際に日常生活で使えるお金を増やしたい人にとっては、とてもつまらない投資方法に感じると思います。

高配当株(米国ETFや個別株)のメリット

ここからは高配当株へ投資するときのメリットを話していきます。

自分で銘柄を選べる

インデックスファンドや投資信託の様にあらかじめ決まった銘柄や配分で株に投資されるわけではないので、自分が良いと思った銘柄の株にだけ投資することが出来ます。

もしやろうと思えば、自分で幅広い銘柄を買ってインデックスファンドの様な自分だけのポートフォリオを組むことも出来ます。

その為、上手くハマれば大きなリターンも見込めます。

リアルタイムで売り買いできる。

投資信託が売り買いに1日(1営業日)のズレがあるのに対して、個別株であれば市場が開いている間であればいつでも売り買いできます。

そのため、銘柄の入れ替えや追加購入などもスムーズにできます。

嗅覚の鋭い人であれば、株価が大きく動く前に株を売買することもできます。

(ただし、このスキルは長期投資よりもデイトレーダー向きのスキルですので、配当金狙いの個別株やETFには必要ないかもしれません。)

指値で自分の取引したい株価の時に売り買いできる

投資信託の場合はそのファンドの値段が更新されるのが1日1回だけです。

しかし、個別株やETFの場合は市場が開いている間は短時間で上下していきます。

そのため、投資信託では特定の値段のときに売り買いしたいというのができませんが、個別株であれば「このくらいの値段のときに買いたい」というような希望購入価格を指定することができます。

なので、なるべく安く株を仕入れたいという人にとっては、売買の時の指値の自由度は大きなメリットになります。

ただし、その価格まで株価が下がらず、逆に上昇していくこともありますのでそのあたりのことも考慮していくべきです。

現金が手元に入ってくる

恐らく高配当株をやるうえでの最大のメリットが、配当金という形で自分の口座の現金が増えることです。

基本的に長期的に売らないであろうインデックス投資信託の場合は、いくら資産が増えても直ぐに現金として自分が使えるわけではないので、体感としてお金が増えている感覚がしません。

逆に個別株であれば配当金は自分の口座に現金として入ってくるので、不労所得として使えるお金が増えている実感を持つことが出来ます。

その配当金を再投資するにしても生活費や娯楽費に使うにしても、いったん手元に入ってきた現金をどう使うかを自分で選択できるので、より一層お金を動かしている実感が得られるのもメリットといえます。

株主優待が得られる

基本的に日本国内の株に限られますが、株を持っていると、その企業から様々な形で優待制度を得ることができます。

一例を上げると

- 電子マネー

- 商品券

- その企業が発売している商品の一部

- その他関連するグッズ

- その企業が行っているサービスの割引制度

などがあります。

直接的な現金ではない場合もありますが、それでもあるとお得になる優待が多いのです。

株主優待目的で株を取得している人も大勢いますので、配当金以外でも得をしたいと考えるのであればこれらの優待内容もメリットになると言えます。

高配当株(米国ETFや個別株)のデメリット

ここからは高配当株のデメリットを話していきます。

配当金が下がる可能性

投資先の企業の事情や方針次第では今まであった配当金が減配されたりもしくは無くなったりする可能性が有ります。

しかもこれらの決断を企業側が何を基準で行うかを正確に予測することが難しいです。

また、配当金が下がったことで、その株の人気も下がりそれにつられて株価も下がってしまうという事も多々あります。

これがETFであればまだ投資先が広いので大丈夫なのですが、個別株だとどうしても個々の企業の都合に左右されてしまうので、運が悪いと痛い目を見るかもしれません。

値動きが気になる

個別株に場合は投資信託と違い、リアルタイムで株価が変化していきます。

しかも、幅広い銘柄に投資するインデックス投資信託とは違い、自分で各個別の銘柄を購入することになります。

そのため、基本的には世間の景気に左右されて値動きが決まるインデックス投資と違い、各投資先企業の事情に左右されてしまいます。

最悪の場合は「世界的に株高なのに自分が購入した銘柄だけは株価が下がっている」ということもありえます。

そういう事を考えてしまうと、それがストレスになり「1日中株価が気になる」という状態になってしまう人も大勢います。

利回りがインデックス投資よりも小さくなりがち

基本的には長期的に見た時、高配当株の方がインデックス投資信託よりも利回りが低くなりがちです。

理由としては、配当金がそのまま再投資されるような優良なインデックス投資信託と違い、投資家の手元に現金として入ってくるので、長期的な株式投資の最大のメリットである複利の力を利用できないからです。

更に配当金として入ってくる前に、当然ですが毎回税引きされます。

また、投資先が外国株の場合はさらに現地(外国)で税引きされた後に、日本国内でも引かれます。

なおかつ、外国の場合は為替のレート(円やドルなどの通貨)の相場にも左右されますので、タイミングが悪いと同じ配当金でも、ドル⇒円に変換した時に想像以上に安くなることも考えられます。

勿論、投資先の株を入れ替える時も売買の度に手数料がかかります。

その為これらの理由により、単純に資産を増やすことにだけ目を向けた場合、インデックス投資信託に比べて高配当株投資は利回りが低くなりがちです。

投資初心者に対する結論

完全な投資初心者で、「少なくてもいいから配当金を手元に欲しい」とか「株主優待も欲しい」などの理由がない限りは

インデックスファンドの投資信託を購入するのがベストです。

難しいことはぜずに毎月(毎日)積立の設定をしておけば、簡単にできる限りローリスクに投資を行うことができますし、長期的に利回りを見たときにも、世界中のデータで個別株投資よりもインデックス投資のほうが高い結果を出しているのも明らかです。

もちろん今後も同じような結果になるとは限りません。

しかし、市場全体の景気に左右されるインデックス投資が下がるときは、その「市場の1つの要素」である多くの個別株も下がっているので、どのみちインデックス投資が下がるときは個別株も下がる結果になりやすいです。

株価変動や世界的な景気からの影響に関して、投資上級者であれば個別株でも銘柄の入れ替えや、損切り・空売り・一時的に手持ちの株を手放し様子を見る等の事をすることもできますが、初心者を含め多くの方には難しいです。

ついでに、現状は高配当株であっても、今後不景気や業績悪化により配当金が減配や廃止になる可能性もあります。

ということでリスクの面でもリターンの面でも投資初心者であればインデックスファンドの投資信託から手を出すことをオススメします。

それでも両方興味ある場合の個人的にベストな投資方法

それでも高配当株やETFなどの投資に興味がある場合はどうすればいいでしょうか?

個人的には、両方やってみればいいと思います。

ただし、やり方には注意が必要です。

なので、投資初心者がインデックス投資と高配当株投資の両方を行う時のベストな方法としては

- つみたてNISAでインデックス投資信託を年間の満額40万までを優先的に行う。

- 最低限の貯金は確保しておく(生活費1年分を目安に確保しておく)

- それでも余った余剰金で高配当株やETFを最低数で購入してみる。

- ※つみたてNISA枠とは別にインデックスファンドの投資信託を購入したい場合は(つみたてNISAの年間満額の40万以上の金額で投資信託を購入したい場合)個別株よりも優先的に投資するようにする。それでも更に余った余剰金があれば個別株(高配当株投資)にまわしても良い。

- 半年ほど個別株を購入したあとの感覚を体験してみて(値動きによるストレスや投資額に対して受け取った配当金が自分的に大きいか小さいか又は良いか悪いか等)それでも続けてみたいのであれば、今後も余剰金で少しずつ個別株やETFを購入していく。

このように考えていけば、できる限り低リスクでインデックス投資と高配当株投資の両立を行うことができます。

もし投資初心者で悩んでいる方がいましたら、ぜひ参考にしていただけたら幸いです。